随着《提振消费专项行动方案》《关于发展消费金融助力提振消费的通知》等一系列促消费政策的密集落地,消费贷成为燃起市民消费的“及时雨”,消费者是否能够轻松贷到款?消费贷出现了什么新场景?市场中又有什么陷阱?

记者调查发现,今年以来,个人消费贷资金主要流向家居装修、购车、教育医疗等大宗消费中,并进一步延伸到新能源汽车、智能家居等绿色、智能的新型消费场景中。不过,记者在调查中关注到,部分消费者在使用消费贷时,要警惕背后的消费“陷阱”,例如若挪用信用贷将面临多重风险、不同还款方式利息相差大等,需合法合规、合理适度地使用消费贷。对于银行等金融机构而言,要从消费贷“价格战”转向提升消费场景等综合服务上,全面加强风险管理,强化贷前审查和贷后管理,合理授信。

【记者调查】

有银行消费贷增长20% 资金主要用于购车、装修等

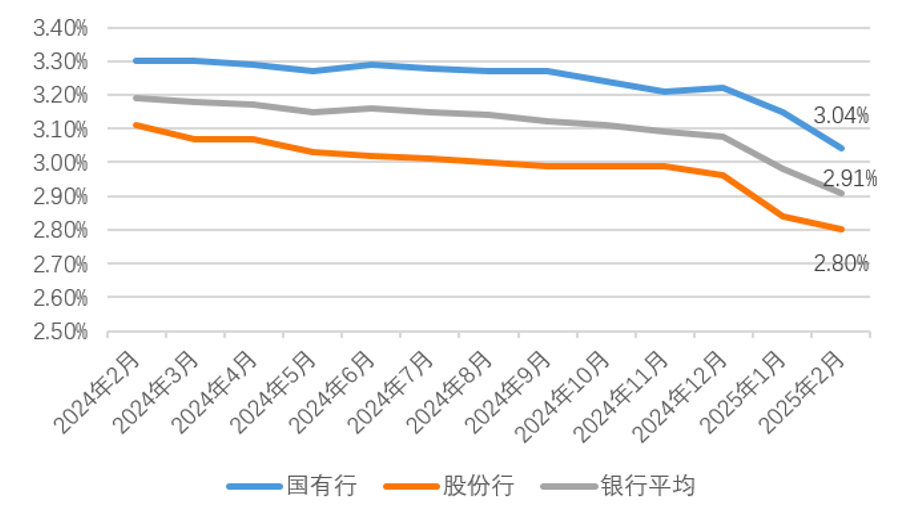

“申请了10几万元的消费贷买了辆新能源车,每个月大概还款4000元,不仅缓解资金压力,还能早点享受便捷出行。”市民张先生近日发现消费贷利率降低到2.5%左右,马上申请购买了心仪已久的车。近期,多家银行在消费贷领域不断发力,对个人消费贷产品进行提额、延期、降利率,有银行推出的消费贷最高额度达100万元,最长贷款期限延长至7年;消费贷利率更是一降再降,目前已进入了“2时代”,融360数字科技研究院最新数据显示,今年2月,全国性银行线上消费贷平均最低可执行利率为2.91%,同比下降28BP。

近一年全国性银行线上消费贷利率走势(来源:融360数字科技研究院)

记者走访调查了解到,今年以来,广州地区工行、交行、邮储银行、民生银行等多家金融机构的消费贷款规模均有所增长。“今年1-2月,我行个人消费贷投放量比去年同期增幅27%,净增量同比增幅25%。”交行广东省分行表示;邮储银行广州市分行表示,今年投放的个人消费贷款,净增规模同比实现了20%左右的增幅;工行广州分行表示,今年以来,个人消费贷款业务较去年同期有所增长,同时更加注重风险防控与需求适配的平衡性发展。

个人消费贷资金主要流向哪里呢?记者了解到,消费者主要将消费贷资金用于家居装修、购车、教育医疗等大宗消费中。“在‘国补’‘以旧换新’等政策激励下,家电家居、手机数码等消费贷业务规模有所扩容,且居民平均的用款额度和用款周期均有所提高。”有金融业内人士告诉记者。

与此同时,消费贷流向绿色、智能等新型消费领域也是一大亮点。“我们将消费信贷服务直接嵌入新能源车企App,客户在购车时可一站式完成汽车贷款申请。针对购车客群,今年1月实现新车分期投放同比翻番。”工行表示。

融360数字科技研究院高级分析师艾亚文建议,消费贷还需要强化场景服务,比如在数字消费方面,可开发“人工智能+消费”金融工具;在绿色消费方面,可定制新能源车、节能家电专属贷款。

消费贷管理松紧不一 警惕挪用风险

那么,消费贷的资金,能否用于除消费外的其他用途呢?

记者在几家金融机构申请消费贷,亲测后发现,部分金融机构提供的消费贷产品申请过程十分丝滑,且金额秒到账,直接打款到银行卡账户。同时,资金可以进行快捷支付消费、POS消费、提取现金等操作,但多家银行禁止进行本人账户间转账。

对于资金使用,国家金融监管部门明确规定,信贷资金不得违规流入房地产市场,也不得用于股票、期货、金融衍生品等国家法律、法规和规章禁止的用途。记者注意到,申请消费贷的过程中,多家银行也提示,贷款资金不可用于购买理财、股票、房产、偿还住房抵押贷款、风险投资、以贷还贷等用途。

不过,记者以客户身份咨询某股份制银行网点工作人员,当记者提及自己有一笔利率较高的房贷,希望通过消费贷进行置换,该银行工作人员并未阻止这一做法,而是称“只要不转账就行,具体怎么操作我不能教你”。

多位受访者表示,相比于银行,消费金融公司、互联网平台的贷后管理会更加宽松。记者向招联消费金融公司的工作人员咨询,申请的消费贷是否会被监测资金流向,该工作人员表示,平台会通过“问卷调查”或者“电话回访”两种方式调查借款人的资金流向,若发现借款人挪用了资金,会要求结清所有欠款。

一位业内人士对记者表示,目前互联网平台和消费金融公司的贷后监管相对滞后,采用传统的电话回访和核查用途凭证等监管方式,难以完全穿透多层资金流转路径。

博通咨询金融行业资深分析师王蓬博表示,违规挪用消费贷,消费者要承担个人信用风险,法律风险,以及投资失败时导致的财务损失风险。

民生银行广州分行表示,持续强化风险监测预警,根据风险监测结果及实际风险状况,将授信客户划分为不同风险等级,实施差异化管理策略。

华夏银行广州分行提醒道,要严格按合同约定用途使用资金,保留消费凭证备查,避免挪用导致违约。同时,勿轻信“以贷养贷”等非正规渠道宣传,防范个人信息泄露和诈骗。

【警惕风险】

不同还款方式利息相差70%

对于借款人而言,消费贷“松绑”看似缓解资金压力的及时雨,实则可能暗藏长期债务陷阱,月供看似减轻,实则总利息翻倍。记者简单测算,一笔20万元、年利率3%的消费贷,按照等额本息还款方式,若从3年延到5年,总利息将从1万元涨至1.6万元,涨幅达60%左右。

记者还发现,不同还款方式,利息差别颇大。目前,消费贷主要还款方式有先息后本、等额本息、等额本金、按月付息按计划还本等。那么,哪种最划算呢?以招行“闪电贷”为例,按贷款20万元、贷款期限36个月、贷款年利率2.58%来算,如果选择按月付息按计划还本,即每月只还利息,第12期和第24期分别偿还10%本金、第36期偿还剩余本金,总利息为14162.7元;如果选择先息后本,即前12期每月偿还利息,后24期每月偿还等额本金及利息,总利息为10774.9元;如果等额本息,总利息为8180元。如此一算,不同还款方式支付的利息差距最高达约6000元,相差超70%。

此外,除了利息,还要留意其他服务费的收取。记者调查发现,若市民提前还款,多家机构均提到,可随借随还、按日计息的还款方式,提前还款不收取违约金。不过,也有个别机构是要收取费用的。如京东白条规则提到,账单存在分期服务费的情况下,若不是分期当天提前结清,则需要支付系统综合计算出的服务费,同时将不再享受分期折扣、分期立减等优惠。

交行广东省分行建议,消费者如有消费贷需求,应向银行正规途径进行申请,切勿轻信不法贷款中介的宣传和推荐,银行消费贷产品不会收取消费者的任何手续费用。

素喜智研高级研究员苏筱芮提醒,在贷前环节,消费者可额外留意还款方式,并测算对应的每期还款额、息费等。在贷中环节,消费者则需要认真阅读借款协议载明的还款方式以及对应的息费情况。涉及服务费收取问题,消费者需要仔细关注服务费的收取机构究竟是贷款运营平台,还是放款金融机构,了解该费用是否为贷款所需,遇到问题及时与平台进行沟通,必要时保存沟通记录。

不当使用消费贷或面临暴力催收

消费贷是投诉“重灾区”。3月26日,记者查询黑猫投诉官网发现,包含“消费贷”关键词的投诉超16万条。各消费贷产品均受到一定投诉,其中,支付宝的花呗投诉量最高,高达12万条,京东白条、微众银行微粒贷、招联好期贷的投诉量均超万条。

记者发现,在众多投诉中,“暴力催收”“修改征信”“罚息过高”是用户们主要投诉问题中的“关键词”,表明消费者在自身能力不足以在规定期限还清贷款时,各金融机构将采取各类催收措施以督促还款。

王蓬博提醒,消费者要注意不要过度借贷,在自身承受范围内使用,同时在申请消费贷时应仔细阅读合同中的条款条例,注意仔细了解贷款的利率计算方式、还款方式以及可能涉及的其他费用,使用消费贷后应按时还清欠款,以避免不必要的麻烦。

【观察】

银行不良贷款率两极分化 需加强资金监控和风险预警

金融机构“卷”消费贷的背后,面临着一大挑战:不良贷款率。记者留意到,银行的不良贷款率呈现两极分化。如招商银行2024年度报告显示,截至2024年12月31日,该行消费贷款的不良贷款率为1.04%,较上年末下降0.05个百分点。与此同时,部分银行个人消费贷的不良率情况较为严峻,如渤海银行2024年度业绩公告显示,截至2024年年底,该行个人消费类贷款的不良贷款率攀升至12.37%,较2023年年底上升近8个百分点。

据国家金融监督管理总局公布的数据显示,2024年四季度末,商业银行不良贷款余额3.3万亿元,较上季末减少977亿元;商业银行不良贷款率1.50%,较上季末下降0.05个百分点。不过,其中城市商业银行、民营银行和农村商业银行的不良贷款率均高于1.5%,分别为1.76%、1.66%和2.80%。

“消费贷政策放宽,有可能吸引高风险客户群体,从而导致不良贷款率出现上升趋势。”有金融业内人士担忧。

“有银行消费贷不良率上升是必然现象,部分消费者可能因收入不稳定、过度借贷等原因无法按时还款,利率波动也可能影响消费者的还款意愿,进而影响银行的资产质量。”王蓬博建议,银行需加强合规和风险管理,并做好客户和产品分层,根据市场需求和客户特点,设计更加多样化和灵活的消费贷产品,满足不同客户的需求。

上海金融与发展实验室首席专家、主任曾刚表示,银行需从多个方面控制风险。例如,精准筛选客户,通过大数据分析和信用评分模型,识别高风险客户,避免盲目续贷;动态监控客户还款能力,利用技术手段实时跟踪客户财务状况,及时预警潜在风险;优化贷后管理,加强与客户沟通,提前介入可能违约的案例;分散风险,通过多元化消费贷场景布局,降低单一行业或区域风险集中度。

苏筱芮表示,未来,在新规指引下,消费贷竞争也将逐步从“价格战”转向消费场景等综合服务的比拼,机构将着重打造自营获客能力、优质场景挖掘能力以及先进科技能力,在确保风险可控的前提下,围绕重点客群不断迭代与打磨好精品消费贷产品与服务。

文/广州日报新花城记者 王楚涵、林晓丽、夏铭

图/广州日报新花城记者 王楚涵、林晓丽、夏铭

广州日报新花城编辑:麦晓颖